Talvez você já tenha ouvido que a renda fixa é segura e confiável, porém em detalhes, você sabe o que é Renda Fixa? Nesse artigo vamos lhe explicar o que é e como funciona cada tipo de Renda Fixa, com exemplos práticos criados exclusivamente para você!

Além disso, você verá quais são as vantagens, desvantagens e riscos da renda fixa, sabendo se esse tipo de investimento é o certo para você.

Por fim, vamos lhe mostrar o que você pode esperar de um investimento de renda fixa, para não ser pego de surpresa no futuro.

O que é Renda Fixa?

Renda Fixa se refere a um tipo de investimento que lhe fornece segurança e previsibilidade, lhe informando exatamente quanto você irá ganhar durante certo período. Além disso, os investimentos de renda fixa são seguros pois, na maioria dos casos, possuem garantias no caso de imprevistos.

Existem diversos tipos de investimentos de renda fixa, porém esses ativos sempre fazem parte de 3 categorias principais: pré-fixado, pós-fixado e híbrido.

O que é Renda Fixa Pré-Fixada?

As aplicações pré-fixadas, são chamadas dessa forma pois lhe apresentam uma porcentagem fixa de rendimento, que será mantida até o vencimento de sua aplicação. Ou seja, um ativo pré-fixado irá lhe avisar, antes mesmo de você investir, qual será a taxa fixa de rendimento que ele possui.

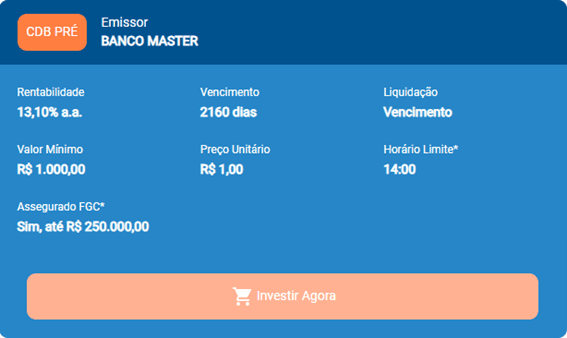

Confira o exemplo abaixo, referente a um investimento de renda fixa pré-fixado:

Na imagem acima, você pode ver que este investimento de renda fixa CDB possui uma taxa pré-fixada de 13,10% ao ano, durante 2160 dias. Dessa maneira, temos um ativo pré-fixado, onde a você sabe exatamente a % de rendimento que terá.

O que é Renda Fixa Pós-Fixada?

Já no caso dos investimentos pós-fixados, não será possível saber a porcentagem exata de rendimento de sua aplicação. Isso ocorre pois, a rentabilidade de um ativo pós-fixado está ligada a um indexador, que pode ser o CDI, a Selic ou o IPCA.

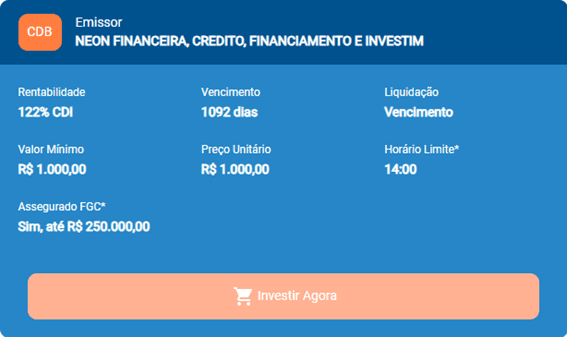

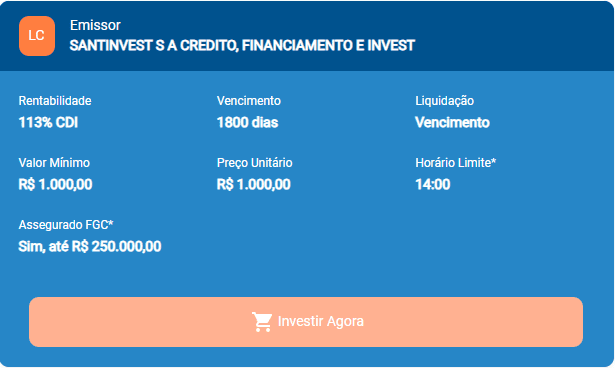

Veja abaixo, um exemplo de um investimento de renda fixa pós-fixado:

Nesse caso, é possível notar que esse ativo irá render 122% do CDI durante 1092 dias. Ou seja, você saberá que seu investimento de renda fixa renderá mais que o CDI, porém caso a taxa CDI oscile, a rentabilidade de seu ativo também oscilará.

O que é Renda Fixa Híbrida?

Por fim, temos os investimentos híbridos, que são chamados dessa forma pois possuem parte de sua rentabilidade atrelada a uma taxa fixa e parte atrelada a um indexador variável. Esse tipo de ativo é muito utilizado com o intuito de proteger o capital da inflação, quando indexado pelo IPCA.

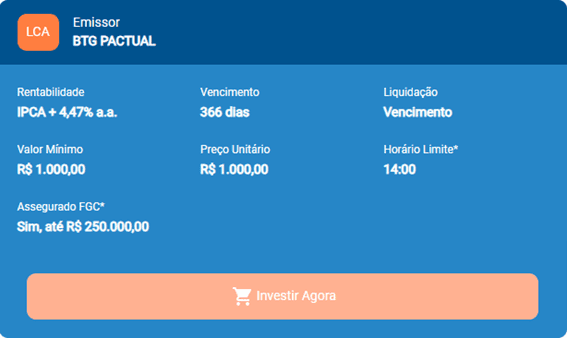

Confira abaixo, um exemplo de um investimento de renda fixa híbrido:

Nesse caso, você teria um investimento que renderia 4,47% acima da inflação. Ou seja, a rentabilidade de sua aplicação seria a taxa da Inflação (IPCA) + 4,47%, durante o período de 366 dias.

Como funciona a Renda Fixa?

A renda fixa funciona com base em dois fatores principais, a rentabilidade pré-definida e o prazo de vencimento do ativo. Desse modo, ao investir em uma aplicação de renda fixa como o CDB ou LCA e LCI, seu dinheiro renderá até o prazo de vencimento do investimento.

Além disso, durante todo esse período, a rentabilidade de seu capital seguirá o valor prometido no momento da aplicação (sendo pré-fixado, pós-fixado ou híbrido).

Como Funciona: Renda Fixa Pré-Fixada

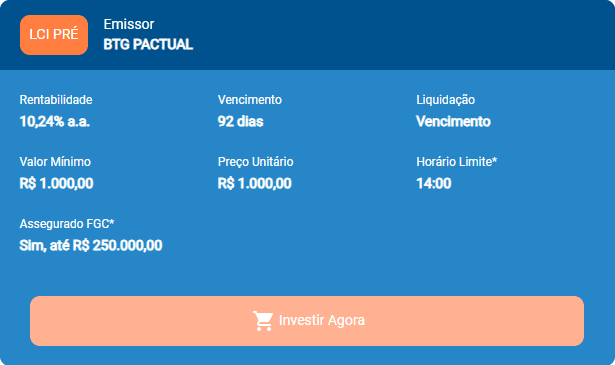

Confira o exemplo abaixo referente a como a renda fixa funciona para um investimento pré-fixado:

No LCI pré-fixado abaixo é possível notar que seu dinheiro renderá 10,24% ao ano, pelo período de 92 dias. Ou seja, considerando essas informações podemos calcular o rendimento total de sua aplicação:

- Rendimento Diário LCI Pré-fixado = 10,24%/365 = 0,028%

- Rendimento LCI Pré-fixado 92 dias = 0,028% * 92 = 2,58%

Dessa maneira, é possível notar que caso você invista nessa aplicação, terá um retorno de 2,58% ao final de 92 dias.

Como Funciona: Renda Fixa Pós-Fixada

Agora, confira o exemplo abaixo referente a como funciona a renda fixa pós-fixada:

Como exemplo nesse caso, temos o LC do banco Santinvest que possui rentabilidade anual de 113% do CDI, ao longo de 1800 dias. Contudo, como o CDI é uma taxa variável, podemos apenas estimar qual será nossa rentabilidade final.

Considerando a taxa atual do CDI de 13,15% ao ano, podemos calcular o rendimento estimado conforme abaixo:

- 113% do CDI = 113% * 13,15% = 14,86%

- Prazo do investimento em anos = 1800/365 = 4,93 anos

- Rendimento Ano 1 = 113% do CDI [14,86%] * Valor Investido

- Rendimento Ano 2 = 113% do CDI [14,86%] * Rendimento Ano 1

- Rendimento Ano 3 = 113% do CDI [14,86%] * Rendimento Ano 2

- Rendimento Ano 4 = 113% do CDI [14,86%] * Rendimento Ano 3

- Rendimento Ano 5 = (113% do CDI [14,86%]*0,93) * Rendimento Ano 4

Dessa maneira, confira a tabela abaixo referente a uma simulação de investimento de R$1.000,00 nessa LC:

| Rendimento Estimado LC Pós-Fixado 1800 dias | ||

| Período (Anos) | Rentabilidade Anual | Valor Final |

| 1 | 14,86% | R$ 1.148,60 |

| 2 | 14,86% | R$ 1.319,27 |

| 3 | 14,86% | R$ 1.515,31 |

| 4 | 14,86% | R$ 1.740,47 |

| 4,93 | 13,84% | R$ 1.981,39 |

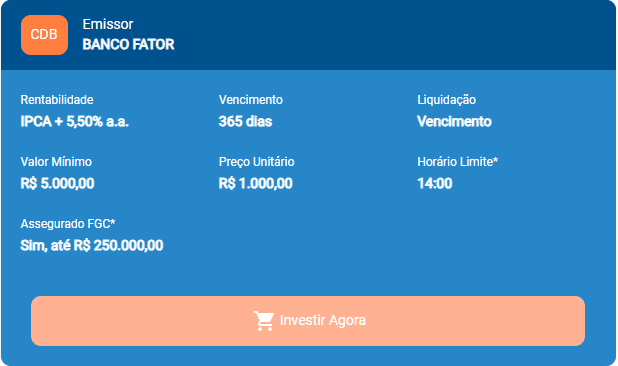

Como Funciona: Renda Fixa Híbrida

Por fim, temos a renda fixa híbrida, que possui parte de sua rentabilidade fixa e parte variável. Desse modo, veja abaixo um exemplo de como funciona a renda fixa híbrida:

Para explicarmos a renda fixa híbrida, vamos utilizar um CDB do Banco Fator como referência, calculando sua rentabilidade estimada. Esse ativo possui rentabilidade anual de IPCA + 5,50% e vencimento de 365 dias.

Ou seja, considerando a taxa atual do IPCA (4,61%), podemos realizar o cálculo do rendimento estimado dessa aplicação, conforme abaixo:

- Rendimento Anual Estimado CDB Híbrido = 4,61% + 5,50% = 10,11%

- Rendimento CDB Híbrido 365 dias = 10,11% * Valor Investido

Exemplos de investimentos de Renda Fixa

Existem diversos tipos de investimentos de Renda Fixa. Desse modo, confira abaixo alguns exemplos de aplicações que fazem parte desse grupo:

CDB (Certificado de Depósito Bancário)

O CDB é uma das opções mais populares entre os ativos de renda fixa. Desse modo, quando você investe em um CDB, está emprestando dinheiro para o banco em troca de juros. Além disso, o rendimento do CDB geralmente é superior à poupança e é considerado seguro.

LCA (Letra de Crédito do Agronegócio) e LCI (Letra de Crédito Imobiliário)

As LCAs e LCIs são investimentos de renda fixa voltados para o financiamento de setores específicos, o agronegócio e o mercado imobiliário (respectivamente). Assim como o CDB, elas oferecem rendimentos atrativos e são fornecidas por instituições financeiras.

LC (Letra de Câmbio)

As Letras de Câmbio são títulos de renda fixa emitidos por empresas financeiras. Funcionam de forma semelhante ao CDB, contudo você encontrará uma menor disponibilidade desse tipo de ativo no mercado.

RDB (Recibo de Depósito Bancário)

O RDB é outra opção de investimento emitida por instituições financeiras, possuindo características bem semelhantes ao CDB. Além disso, os RDBs possuem taxas de juros extremamente atrativas, disponíveis para todos os tipos de investidores.

CRA (Certificado de Recebíveis do Agronegócio) e CRI (Certificado de Recebíveis Imobiliários)

Assim como as LCAs e LCIs, os CRAs e CRIs são títulos de renda fixa lastreados em ativos do agronegócio e do setor imobiliário, respectivamente. Desse modo, são mais uma forma de investir nesses setores, recebendo juros periodicamente.

LF (Letra Financeira)

As Letras Financeiras são títulos de renda fixa emitidos por instituições financeiras com a finalidade de captar recursos para financiar suas atividades.

Tesouro Direto

O Tesouro Direto é uma forma de investir em títulos públicos federais, ou seja, em dívidas do governo brasileiro. Portanto, esse tipo de investimento se refere a uma opção segura e acessível para investidores iniciantes.

Além disso, assim como os outros investimentos de renda fixa, os títulos do Tesouro Direto podem ser pré-fixados, pós-fixados ou Híbridos.

O que não é Renda Fixa?

Agora que você sabe o que é renda fixa e conhece alguns exemplos de investimentos dessa categoria, é importante saber o que não é renda fixa. Desse modo, você saberá diferenciar os diferentes ativos disponíveis no mercado financeiro.

Confira abaixo uma lista com alguns investimentos que não são considerados renda fixa:

Ações

As ações se referem a um tipo de investimento de renda variável que representam a propriedade parcial de uma empresa. Ou seja, quando você compra ações, está adquirindo uma parte dessa empresa.

O valor das ações varia com base no desempenho da empresa e nas condições do mercado. Portanto, as ações podem lhe oferecer retornos significativos a longo prazo, porém estão sujeitas a volatilidade.

FIIs (Fundos de Investimento Imobiliário)

Os FIIs são fundos que investem em imóveis ou em títulos relacionados ao setor imobiliário. Dessa maneira, eles oferecem a você a oportunidade de se beneficiar do mercado imobiliário sem precisar comprar propriedades físicas.

Criptomoedas

As criptomoedas são ativos digitais descentralizados que possuem grande volatilidade, podendo fornecer retornos acima da média. Dois exemplos de criptomoedas famosas são o Bitcoin e o Ethereum.

Day Trade

O Day Trade é uma estratégia de negociação na qual os investidores compram e vendem ativos financeiros (como ações, criptomoedas ou contratos futuros) dentro do mesmo dia. Ou seja, o objetivo é lucrar com as flutuações de curto prazo nos preços dos ativos. No entanto, o Day Trade envolve riscos significativos e requer habilidades avançadas de análise e execução.

Quem investe em Renda Fixa paga Imposto de Renda?

Caso você possua algum investimento de renda fixa, terá que informá-lo na declaração anual do Imposto de Renda. Porém, nem todos os investimentos de renda fixa tem seu rendimento tributado pelo IR.

Certas aplicações possuem rentabilidade líquida e certas aplicações são tributadas, seguindo uma tabela regressiva.

Veja abaixo alguns investimentos de renda fixa que são isentos do Imposto de Renda:

- LCA (Letra de Crédito do Agronegócio) e LCI (Letra de Crédito Imobiliário)

- CRA (Certificado de Recebíveis do Agronegócio) e CRI (Certificado de Recebíveis Imobiliários)

Veja abaixo alguns investimentos de renda fixa que são tributados pelo Imposto de Renda:

- LF (Letra Financeira)

- Tesouro Direto

- CDB (Certificado de Depósito Bancário)

- RDB (Recibo de Depósito Bancário)

- LC (Letra de Câmbio)

Renda Fixa é coberta pelo Fundo Garantidor de Crédito (FGC)?

Um dos motivos que tornam a Renda Fixa segura para todos os investidores, é a proteção do FGC (Fundo Garantidor de Crédito). Essa proteção garante que você receberá seu dinheiro, mesmo em caso de falência da instituição financeira em que você aplicou.

Ou seja, desde que você respeite o limite de R$250 mil por CPF e por instituição financeira, terá uma aplicação segura.

Contudo, não são todos os investimentos de renda fixa e nem todos os bancos que possuem essa garantia. Desse modo, confira através do site do FGC se o banco desejado está coberto por esse fundo.

Além disso, confira abaixo alguns investimentos de renda fixa cobertos pelo FGC:

- CDB (Certificado de Depósito Bancário)

- LCA (Letra de Crédito do Agronegócio) e LCI (Letra de Crédito Imobiliário)

- LC (Letra de Câmbio)

- RDB (Recibo de Depósito Bancário)

Por fim, veja abaixo alguns investimentos de renda fixa que não são cobertos pelo FGC:

- CRA (Certificado de Recebíveis do Agronegócio) e CRI (Certificado de Recebíveis Imobiliários)

- LF (Letra Financeira)

- Tesouro Direto

Quais as vantagens da Renda Fixa?

A renda fixa é a porta de entrada para muitos investidores iniciantes, que desejam rentabilizar seu dinheiro no mercado financeiro. Contudo, quais são as principais vantagens da renda fixa?

Facilidade

Devido a sua grande disponibilidade, é extremamente fácil investir em um ativo de renda fixa. Isso ocorre pois, você pode ter acesso a esses investimentos dentro de seu próprio banco, sem a necessidade de abrir uma conta em uma corretora.

Contudo, é importante comparar as aplicações disponíveis em seu banco com as das grandes corretoras, a fim de obter a melhor rentabilidade possível.

Previsibilidade

Como você viu ao longo desse artigo, ao investir na renda fixa, você saberá exatamente quanto seu dinheiro irá render. Dessa maneira, é possível realizar um planejamento financeiro detalhado, possuindo metas financeiras sólidas.

Segurança

Por fim, uma das principais vantagens da renda fixa é a sua segurança. Desse modo, caso você invista em ativos protegidos pelo FGC, terá a garantia de que não perderá dinheiro (respeitando o limite de R$250 mil).

Contudo, mesmo os investimentos que não possuem essa cobertura são seguros, bastando apenas avaliar a integridade da instituição financeira desejada antes de aplicar.

Quais as desvantagens da Renda Fixa?

Todos os tipos de investimentos possuem vantagens e desvantagens, e não seria diferente no caso das aplicações de renda fixa.

Baixa Liquidez

Em sua maioria, os ativos de renda possuem baixa liquidez, ou seja, você não conseguirá sacar seu dinheiro na hora que quiser. Portanto, antes de investir em renda fixa, você deve se planejar para aplicar apenas parte de seu capital.

Dessa maneira, mesmo com imprevistos, você evita a necessidade de solicitar um resgate antecipado, maximizando seu retorno.

Existem certos investimentos na renda fixa que possuem liquidez diária, como o Tesouro Selic. Desse modo, caso você precise ter acesso ilimitado a seu dinheiro, avalie aplicações que possuem essa característica.

Tributação do Imposto de Renda

Certas aplicações de renda fixa possuem seus rendimentos tributados pelo Imposto de Renda, reduzindo a rentabilidade final de seu investimento.

Menor rentabilidade

Em momentos de baixa da taxa Selic, é possível notar que a rentabilidade da renda fixa é menor do que investimentos de renda variável. Desse modo, muitos investidores decidem se arriscar na renda variável, a fim de buscarem um retorno maior.

Contudo, quando a taxa Selic está em alta, é comum ver os rendimentos de renda fixa igualarem a renda variável, possuindo risco inferior.

Quais são os riscos da Renda Fixa?

Mesmo sendo uma categoria de investimentos seguros, a renda fixa possui riscos que devem ser levados em consideração.

Risco de Crédito

O principal risco da renda fixa é o risco de crédito, ou seja, o risco de falência da instituição financeira na qual você aplicou seu dinheiro. Desse modo, caso a sua aplicação não seja coberta pelo FGC, você está correndo o risco de perder seu capital.

Risco de Liquidez

O risco de liquidez se refere ao risco de necessitar do capital investido antes da data de vencimento do ativo. Ou seja, caso você invista em uma aplicação com baixa liquidez, você terá que aguardar o vencimento do investimento para resgatar seu dinheiro.

Dessa maneira, caso você precise do dinheiro de forma antecipada, poderá se colocar uma situação complicada.

É possível ficar rico com Renda Fixa?

Sim, porém para ficar rico com a renda fixa você terá que realizar aportes constantes durante um longo período. Desse modo, com disciplina e dedicação, você utilizará os juros compostos a seu favor e aumentará seu capital de forma exponencial.

Contudo, para maximizar seus rendimentos, é indicado que você tenha uma carteira de investimentos diversificada. Desse modo, você pode ter a maior parte de sua carteira na renda fixa e deixar a menor parte em renda variável.

Dessa maneira, arriscará uma parte pequena de seu patrimônio, enquanto a maior parte está sendo rentabilizada com segurança na renda fixa.

O que buscar em um investimento de Renda Fixa?

O principal objetivo que você deve ter na renda fixa é a rentabilidade a longo prazo. Desse modo, caso você não precise do dinheiro com urgência, poderá aproveitar de um bom rendimento com segurança.

Como a renda fixa não lhe trará um retorno maior do que o esperado, o segredo será realizar aportes mensais, mantendo uma boa constância. Portanto, comece com pouco e vá aumentando os aportes conforme se sente mais seguro.

Dessa maneira, você conseguirá construir um capital sólido, buscando sua liberdade financeira a longo prazo.

Conclusão

A renda fixa pode ser o caminho para você que deseja ampliar a rentabilidade de sua carteira, sem abrir mão de sua segurança. Desse modo, com uma diversidade de ativos disponíveis no mercado, é importante saber qual escolher para não ser pego de surpresa.

Além disso, saber o que é um ativo de renda fixa poderá auxiliá-lo em seu processo de escolha, montando uma carteira de investimentos diversificada.

Por fim, saber os riscos da renda fixa o deixará pronto, para não sofrer com nenhum imprevisto futuro.

O que achou dos investimentos de Renda Fixa?

![Como investir em dólar sendo iniciante [Guia completo para iniciantes]](https://asuarenda.com.br/wp-content/uploads/2023/07/Como-investir-em-dolar-sendo-iniciante-Guia-completo-para-iniciantes-300x156.jpg)